Рынок out-of-home рекламы в первом полугодии 2014

Первое полугодие ознаменовалось для всех видов рекламы чередой тяжелых испытаний и новых вызовов. Ощутила на себе экономическую нестабильность и наружная реклама. О том, какие категории товаров и услуг сократили бюджеты и какие новые лидеры пришли на их место, как отразилась на отрасли аннексия Крыма и АТО на Востоке, как распределяется спрос между различными форматами «наружки», — в исследовании GroupM, предоставленном МедиаБизнесу.

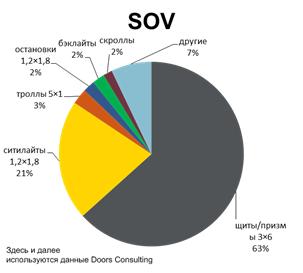

В условиях нестабильности первого полугодия, на рынке ООН-рекламы глобальных изменений не произошло, разве что в структуре инвентаря. На щиты и призмы 3×6 все также приходится 63% от всего инвентаря ООН и 75% бюджетов рекламодателей.

|

|

Количество инвентаря по городам с начала года практически не изменилось, кроме Крыма, где в связи с аннексией в апреле 2014 г. был прекращен мониторинг ООН-рекламы. В Крыму доля сетей национальных операторов составляла около 30% ООН-рынка.

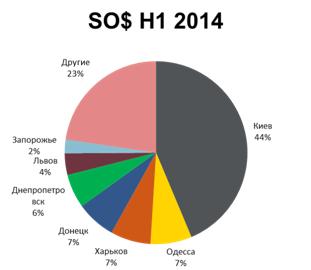

В целом по Украине инвентарь и затраты рекламодателей в первом полугодии распределились таким образом по городам:

|

|

В связи с проведением АТО на востоке Украины ожидается снижение доли затрат рекламодателей в Донецке, начиная с июня 2014 г. Обычно в Донецке и Киеве был максимальный уровень sold-out среди ТОР-7 городов Украины. В июле 2014 г. средняя занятость по наиболее востребованному формату 3×6 в Донецке составляла всего около 10—15%.

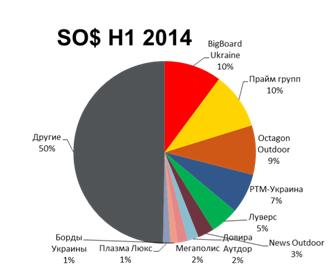

В первом полугодии 2014 г. доли ТОР-10 операторов не изменились, как в целом по всем форматам — где на ТОР-10 операторов приходится 47% инвентаря и 50% бюджетов.

Операторы-лидеры — без изменений, это национальные операторы: BigBoard Ukraine, "Прайм групп", Octagon Outdoor и "РТМ-Украина".

|

|

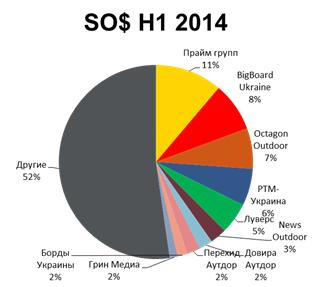

По основному формату ООН-рекламы в Украине (щитам и призмам 3×6) также без изменений, по сравнению с Н1 2013. Доля ТОР-10 операторов по инвентарю — 45%, в бюджетах — 48%. Лидеры по этому формату: "Прайм групп", BigBoard Ukraine, Octagon Outdoor и "РТМ-Украина".

|

|

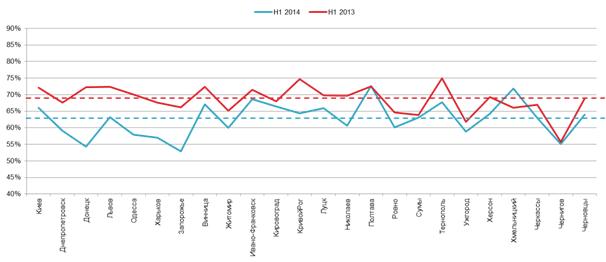

Если говорить о sold-out по основному формату 3×6, который распространен по всем городам, то в первом полугодии 2014 г. средняя занятость снизилась на 9%: с 69% до 63%, по сравнению с аналогичным периодом 2013 г.

По Киеву занятость снизилась всего на 6%, а вот по остальным ТОР-7 городам изменения более значительны — до 15%. По областным центрам ситуация с sold-out в первом полугодии более оптимистичная.

Бюджеты клиентов на ООН-рекламу снизились на 15%, по сравнению с первым полугодием 2013 г. Если учитывать размещения клиентов в Крыму в 2013 г., то на 17%.

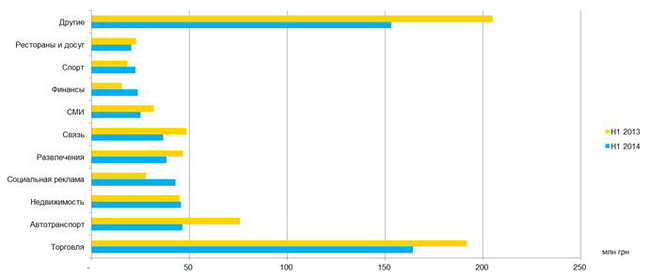

Торговля, основная категория в ООН-рекламе, снизилась на 14%, но при этом ее доля в общих затратах ООН не изменилась и составляет 26%. Основные рекламодатели: торговые сети строительных материалов, электроники, продуктов питания, спортивных товаров и более 2000 розничных магазинов, торгующих разнообразными товарами.

Постепенно с введением утилизационного сбора еще осенью 2013 г. начала сокращаться категория автотранспорта. В сравнении с Н1 2013 затраты снизились на 38%, также снизилась доля категории в общих затратах с 10% до 7,5%.

Сократили затраты рекламодатели категории связи — на 25%. При этом мобильные операторы не сильно сократили бюджеты. В основном уменьшение наблюдалось у производителей мобильных телефонов, жестко привязанных к курсу гривны. Компьютерная техника снизила бюджеты на 42%, в основном по той же причине — рост курса валют и снижение объемов продаж. В Н1 2014 сократили бюджеты категории кондитерских изделий (на 30%) и стройматериалов (на 39%).

Помимо роста в социальной рекламе +54%, что связано с выборами Президента, выросла категория финансов более чем на 50%, делая акцент в основном на рекламе депозитных продуктов.

На 22% увеличила затраты спортивная категория — благодаря регулярным рекламным кампаниям крупных сетей фитнесс клубов.

Стабильными остаются категории недвижимости, которая занимает 7,5% в общих затратах ООН, и реклама пива с долей 2,1%.

ТОП-10 коммерческим рекламодателям первого полугодия 2014 г.

ТОП-10 рекламодателей заняли в первом полугодии 2014 11,5% от всего ООН инвентаря и на них пришлось 15% от всех затрат.

Как видим, непростая ситуация в Украине, отразившаяся на рынке рекламы в целом, затронула и наружную рекламу, которая имеет четкую географическую привязку к городам. Тем не менее, отрасль стойко переживает экономические колебания в стране. Многие крупные рекламодатели прошлых годов отошли на второй план, но на их место пришли новые лидеры, которые увидели в OOH-рекламе потенциал для развития своего бизнеса: одну из самых низких стоимостей контакта, охватность, постоянное присутствие возле целевой аудитории.

Ситуация в Украине меняется очень быстро, в связи с этим клиенты перешли на оперативное планирование своей активности в ООН-рекламе, что делает прогнозы на второе полугодие 2014 г. пока затруднительными.